Gleitende Durchschnitte (kurz: GD) stellen einen wichtigen Faktor beim Trading dar. Es gibt kaum einen Chart, der nicht auf Gleitende Durchschnitte zwecks Aussagen über die zukünftige Marktentwicklung zurückgreift.

Wählen können Sie dabei zwischen verschiedenen Typen von "moving averages" (kurz: MA), die mitunter im Hinblick auf die Berechnung spezifische Unterschiede aufweisen.

Der Gleitende Durchschnitt (Technische Indikatoren) basiert auf einem grundlegenden Prinzip: Wird ein Durchschnitt als arithmetisches Mittel genutzt, summieren Sie einfach innerhalb eines festgelegten Beobachtungszeitraumes die entsprechenden Werte und dividieren diese anschließend durch die jeweilige Anzahl der Werte.

Möchten Sie also zum Beispiel aus 20 Schlusskursen das arithmetische Mittel errechnen, werden sämtliche Schlusskurse addiert und im zweiten Schritt durch die Zahl 20 dividiert.

Das Gleiten eines Durchschnitts hat dabei allerdings keinen Bezug zur eigentlichen Berechnung. Vielmehr bezieht sich das Gleiten immer auf den gewählten Beobachtungszeitraum.

Denn der Durchschnitt orientiert sich immer nur an den Werten innerhalb des Zeitrasters. Wenn Sie etwa bei einem Zeitraster von 20 Tagen den jeweils neuesten Schlusskurs hinzufügen, fällt der jeweils älteste Kurs aus dem Beobachtungszeitraum heraus. Genau auf diese Vorgehensweise bezieht sich auch das Gleiten.

In der Praxis werden vor allem sechs Zeitraster bzw. Beobachtungszeiträume genutzt, wobei es deutliche Unterschiede zwischen europäischen Wertpapieren und US-Aktien gibt. Dies sind die typischen Zeitraster für Gleitende Durchschnitte:

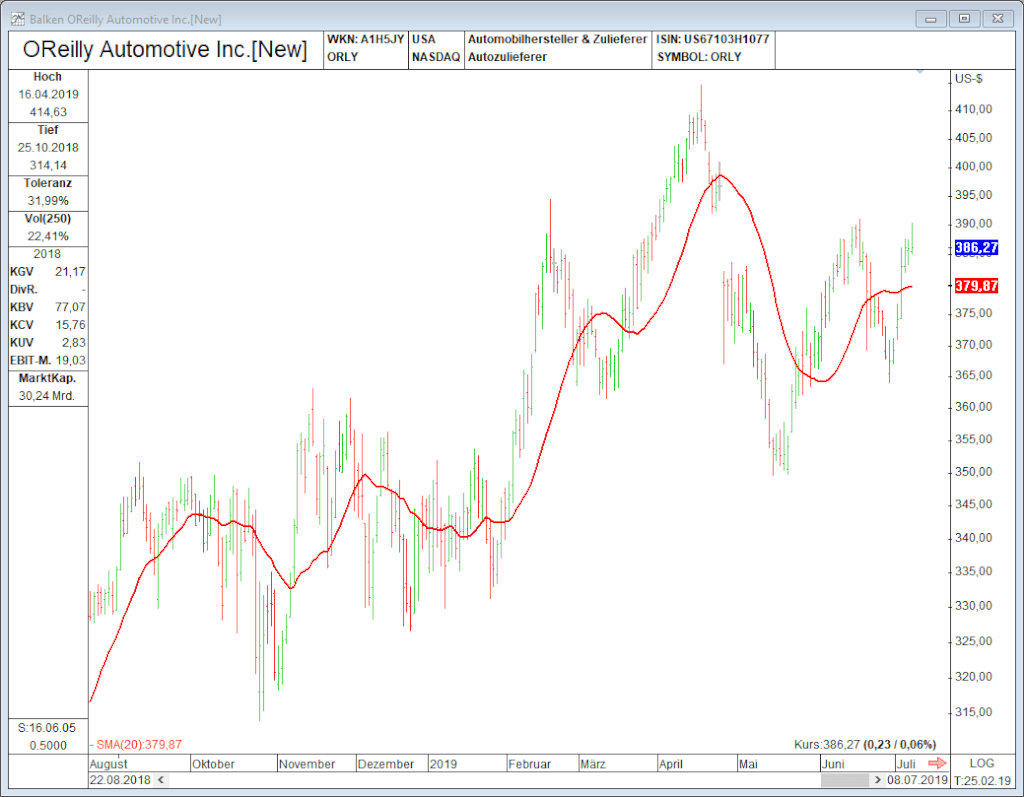

Während in Deutschland und auch in Europa bevorzugt der 20-Tage- sowie der 200-Tage-Durchschnitt Anwendung finden, dominieren in den USA demgegenüber die 50- und 100-Tage-GDs.

Diese Besonderheit sollten Sie nicht aus den Augen und dem Sinn verlieren, wenn Sie US-Aktien in Ihr Portfolio respektive in Ihr Trading integrieren möchten.

Grundsätzlich bietet ein Gleitender Durchschnitt insgesamt zwei Hauptanwendungen. Zum einen können Sie einen GD als Filter verwenden. Dies ist immer dann ratsam, wenn Sie zum Beispiel Seitwärtsbewegungen von Trendphasen unterscheiden wollen.

Zum anderen sorgt ein GD für das Entstehen von direkten Handelssignalen. In diesem Fall überkreuzen sich ein Gleitender Durchschnitt oder auch gleich mehrere GDs und der jeweilige Kurs.

Häufig werden die Durchschnittswerte dabei auf den aktuellen Schlusskurs bezogen. Allerdings ist das nicht zwingend. Denn auf jeden beliebigen Basiswert lässt sich ein Mittelwert ermitteln.

Dies gilt auch für einen Indikator. Dabei wird ein GD durch seine eigene Periodenstellung explizit begrenzt. Bei einem Tages-GD (15) werden beispielsweise immer die jüngsten 15 Handelstage als Berechnungsgrundlage verwendet.

Das bedeutet aber auch, dass die GDL stets dem realen Handelskurs hinterherhinken bzw. -laufen. Die Erfahrung zeigt, dass dies einer großen Anzahl von Tradern aber überhaupt nicht gefällt. Sie möchten den GD "schneller" machen. Dazu verwenden sie getunte Berechnungsformeln.

Einsetzen können Sie den Gleitenden Durchschnitt sowohl in Wochen- und Monatscharts als auch in Intraday Charts. Die Art und Weise der Interpretation sind dabei identisch.

Im Hinblick auf die Interpretation sollten Sie einige wesentliche Eigenschaften der Gleitenden Durchschnitte stets beachten:

- Ein Gleitender Durchschnitt führt nicht, sondern folgt.

- Der GD reagiert auf Handlungen, Vorkommnisse und Trendsignale, antizipiert aber niemals.

So signalisiert ein Gleitender Durchschnitt als Trendfolgeindikator den Beginn eines Trends oder eine aktuelle Trendumkehr.

Dabei generiert ein GD immer Handelssignale in Trendrichtung. Wenn eine entsprechende Trendphase existiert, kommt diese Handlungsweise in erster Linie prozyklischen Handelsansätzen entgegen.

Empfehlenswert ist diesbezüglich das erklärende Werk "Technische Analyse der Finanzmärkte" von dem Börsen-Profi und langjährigen Technischen Analysten John J. Murphy.

Der Gleitende Durchschnitt folgt also - ebenso wie eine eingezeichnete Gerade in einem Chart - grundsätzlich einem aufwärts gerichteten Markt und wird häufig als geglättete Trendlinie betrachtet.

Dabei weist ein GD aber wesentliche Vorteile gegenüber visuell integrierten Trendlinien auf. So gewährleistet der Gleitende Durchschnitt eine weitaus größere Objektivität, denn das Einzeichnen von reinen Trendlinien birgt zahlreiche Fehlerquellen.

Dies betrifft sowohl das Ansetzen an den falschen Tiefs als auch die Interpretation an sich. Zudem lässt sich ein Gleitender Durchschnitt vergleichsweise leicht und schnell in mechanische Handelssysteme integrieren.

Die Kombination mit anderweitigen Indikatoren verläuft hierbei absolut problemlos. Das Nutzen von gleitenden Durchschnitten ist in sämtlichen Zeiteinheiten möglich.

Ein GD bildet im Grunde genommen also immer den Mittelwert vergangener Beobachtungsperioden. Er glättet einen schwankenden Kursverlauf und ermöglicht eine vereinfachte Einschätzung der Markt- und Trendentwicklung.

In Trader-Kreisen wird der Gleitende Durchschnitt auch als fairer Kurswert bezeichnet. Da dabei die betrachtete Historie keine große Bedeutung hat, können Sie mittels des Gleitenden Durchschnitts Trendbewegungen gezielt filtern und schnell visualisieren.

Möglich ist es in diesem Zusammenhang auch, gleich mehrere verschiedene Gleitende Durchschnitte zwecks Bewertung und Analyse einzusetzen.

Hierbei sollten Sie vor allem auf das Verhalten untereinander sowie auf das Verhalten zum jeweiligen Kurswert achten. Ein gleitender Durchschnitt findet als einfacher, mathematisch geprägter Indikator diesbezüglich vor allem in drei unterschiedlichen Formen Anwendung:

Bestimmte Kurse werden bei dieser Variante nicht besonders bzw. stärker gewichtet. Stattdessen wird jedem einzelnen Kurs der Betrachtungsperiode dasselbe Gewicht zugewiesen.

Je weniger Perioden dabei berücksichtigt werden, umso schneller reagiert der GD auf Trendwechsel.

Beträgt das Zeitraster zum Beispiel zehn Tage, reicht schon ein Handelstag mit stärkeren Kursbewegungen aus, damit der MA bzw. der GD einen sichtbar anderen Wert annimmt.

Bei einem betrachteten Zeitraum von 200 Tagen haben Änderungen in der letzten Periode dagegen kaum eine sichtbare Wirkung auf die Gleitenden Durchschnitte.

Dieser Durchschnitt wird ermittelt, indem ein bestimmter Gewichtungsfaktor mit jedem zurückliegenden Schlusskurs multipliziert wird.

Möchten Sie zum Beispiel ein Zeitraster von 20 Tagen als Grundlage nutzen, multiplizieren Sie den ersten Schlusskurs im Zeitfenster mit dem Faktor 20, den zweiten Schlusskurs mit 19 und dann immer weiter abwärts laufend.

Der letzte Handelstag im Betrachtungszeitraum erhält also immer den Gewichtungsfaktor 1. Die Summe der einzelnen Ergebnisse wird anschließend durch die Summe der jeweiligen Gewichtungsfaktoren geteilt.

Da beim linear gewichteten Gleitenden Durchschnitt den älteren Werten weniger Bedeutung als den aktuellen Kursen beigemessen wird, können Trader schneller und gezielter auf Kursverläufe reagieren.

Die Zu- und Abnahme des angesetzten Gewichtungsfaktors erfolgt dabei grundsätzlich linear, um die stärkere Bedeutung eben der jüngsten Entwicklungen hervorzuheben.

Dies soll den Umstand berücksichtigen, dass aktuellere Entwicklungen den zukünftigen Verlauf eines Kurses stärker beeinflussen als weiter zurückliegende Entwicklungen.

Eingesetzt wird diese dritte Variante genauso wie die beiden anderen Durchschnitte. Unterschiede gibt es aber bezüglich der Berechnung.

Denn bei einem exponentiell gewichteten gleitenden Durchschnitt werden auch ältere Kursdaten bei der Ermittlung des Gleitenden Durchschnitts einbezogen.

Demgegenüber fallen diese Daten bei einfach Gleitenden Durchschnitten und linear gewichteten Gleitenden Durchschnitten aus der Berechnung heraus.

Von der Berechnung her wird beim exponentiell gewichteten Gleitenden Durchschnitt dem Durchschnittswert an einem bestimmten Tag ein spezifischer Anteil des Schlusskurses hinzugefügt.

Wie diese Gewichtung dabei aussehen soll, können Sie frei entscheiden. In der Praxis erhält der letzte Schlusskurs vorzugsweise ein Gewicht zwischen fünf und zehn Prozent. Die Berechnung dieses speziellen Durchschnitts ist außerordentlich komplex.

In der Trading-Praxis kommt vor allem der EMA 50 zum Einsatz.

Viele Orders im Markt richten sich explizit nach einem Gleitenden Durchschnitt (EMA) mit einem Zeitfenster von 50 Tagen.

Diese Artikel könnten Sie auch interessieren: