Der deutsche Aktienindex ist letzten Donnerstag kräftig unter 12.000 Punkte abgerutscht. Jetzt handelt der DAX um die runde Marke von 12.000 Punkten herum. Das könnte aber noch nicht das Ende der Fahnenstange sein. Der Tiefpunkt vom Montag könnte im Laufe der nächsten 3 Wochen noch einmal unterboten werden.

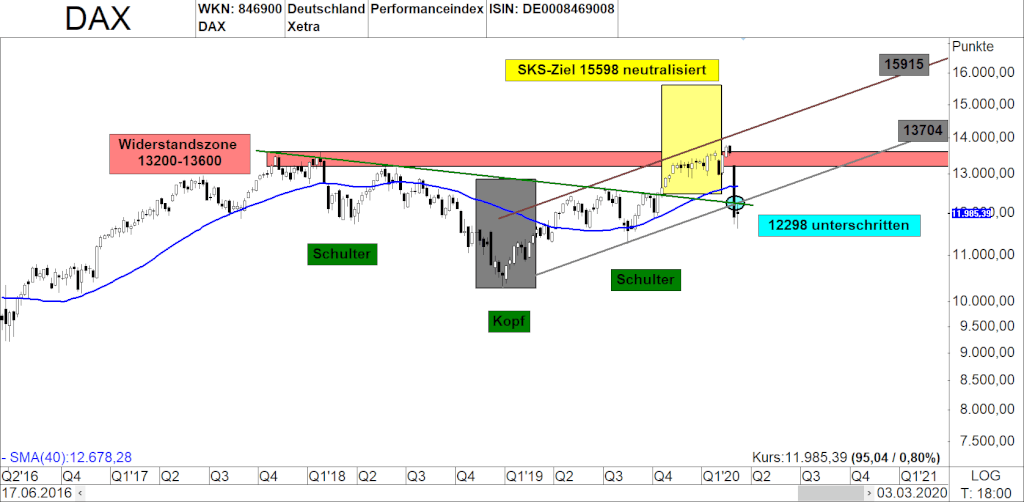

Positive Jahresprognosen gibt es nicht mehr - vorerst. Die nachfolgende Wochengrafik ab Juli 2016 zeigt nämlich, dass der deutsche Aktienindex unter eine wichtige Kreuzunterstützung bei 12.298 Punkten abgerutscht ist. Das war für Charttechniker das maximale Abwärtsziel, was hätte angesteuert werden dürfen.

Jetzt steht der deutsche Aktienindex um einige 100 Punkte tiefer. Vorher kam es schon zur Kreuzung mit der 200-Tage-Linie nach unten. Somit kann gesagt werden: Wir haben einen Crash. Im angezeigten Zeitraum kam es nicht einmal zu einer so langen und schnellen Abwärtsbewegung wie in der letzten Woche. Panik pur!

Mit der Unterschreitung der grünen Linie, der sogenannten Nackenlinie der eingezeichneten Schulter-Kopf-Schulter-Formation ist die in Gelb zu sehende langfristige Kurszielprognose erst einmal ungültig. Die Überschreitung dieser grünen Linie ist üblicherweise ein Kaufsignal.

Bis letzte Woche galt das noch, jetzt ist das erst mal Schnee von gestern. Eine nach dem Kaufsignal erstellte Kurszielprognose zeigte für den DAX ein Anstiegspotenzial, welches den deutschen Index in diesem Jahr noch bis auf 15.598 Punkte hätte bringen können. Das ist ab jetzt vorbei.

Darüber hinaus wurde der graue Aufwärtstrend im DAX nach unten gekreuzt. Ein Verkaufssignal – nach einer kleinen Gegenbewegung nach oben, möglicherweise auch nur nach einer eine Konsolidierung auf niedrigem Niveau, dürfte der DAX weiter fallen.

Charttechnisch ist der DAX im Unterstützungsbereich zwischen 11.580 und 11.710 Punkten nach oben abgeprallt ist. Das zeigt der unten zu sehenden Tageschart. In den letzten Tagen hat der deutsche Aktienindex das am Donnerstag ausgebildete zweite Abwärtsgap, einem Kursbereich, in dem letzte Woche kein Handel stattfand, geschlossen.

Die Regeln der Charttechnik besagt, dass Profis diese Chance nutzen, um sich von noch nicht verkauften Positionen zu trennen. Der DAX ist an diesem Tag wieder vom Hoch deutlich zurückgekommen.

Damit hat dieser Regeln der Charttechnik stimmt. Im Verlauf der nächsten Wochen könnte der DAX bis 11.265 Zähler abrutschen. Aus folgendem Grund:

Am 3. Freitag im März steht nämlich ein großer Verfalltermin an, an dem gleichzeitig Optionen auf Aktien und Indizes, aber auch auf Futures fällig werden. Dieser Verfalltermin ist als dreifacher Hexensabbat bekannt. Ich untersuche seit 23 Jahren Optionsdaten und deren Auswirkung auf die entsprechenden Märkte.

Aufgrund dieser Erkenntnisse muss ich momentan davon ausgehen, dass zum Verfalltermin, also um den 20. März dieses Jahres herum ein Tief im deutsche Aktienindex ausgebildet wird. Üblicherweise ist das nicht auf gleichem Kursniveau, in denen der DAX jetzt steht

Meist verstärkt sich der Trend in den Wochen vor diesem Termin noch einmal deutlich. Das passiert nämlich, wenn sich immer mehr herauskristallisiert, dass es bei einigen Marktteilnehmern größere Schiefanlagen in Put-Optionen gibt.

Seit August letzten Jahres hat sich der DAX unverkennbar langsam und stetig von 11.400 Punkten nach oben bis auf knapp 13.800 Punkte geschraubt. Auf diesem Weg was für viele Optionshändler eine sichere Sache, teure Put-Optionen leer zu verkaufen die auf dem Weg des DAX bis 13.800 Punkten täglich weniger wert wurden.

Es gibt Optionsmarkt Käufer Verkäufer von Optionen. Die Verkäufer nennt man Stilhalter oder Leerverkäufen. Sie kassieren die Prämie, habe dafür ein unbegrenztes Verlustrisiko, wenn die entsprechende Option dann plötzlich über den Verkaufspreis steigt. Die Wahrscheinlichkeit hierfür liegt bei mageren 10-15 %. Wenn aber so ein Ereignis eintritt, wie aktuell, geht es richtig zur Sache. Die Verluste häufen sich. Die entsprechenden Positionen müssen abgesichert werden

Wenn der Options Verkäufer das Richtige getan hat und die verkaufte Option nahezu wertlos geworden ist, kommt es in den wenigsten Fällen zur Positionsschliessung durch den Rückkauf der Option. Es wird nicht damit gerechnet, dass diese plötzlich wieder über den Verkaufspreis steigen. Das ist aber nun geschehen. Damit Sie das Ganze verstehen, muss ich etwas weiter ausholen.

Schauen sich aber hier zuerst mal die nachfolgende Grafik an. Im oberen Teil sehen Sie den Kursverlauf der DAX-Put-Option der Basis 12.000 mit Laufzeit bis März diesen Jahres. Unten sehen Sie im Vergleich zu den DAX.

Die Grafik zeigt lehrbuchartig, wie die Schieflagen am Terminmarkt sein können. Stellen Sie sich einmal vor, haben Anfang Dezember 2019 aufgrund der erwarteten Jahresendrallye eine Put-Option auf den DAX an der Terminbörse mit der Basis 12.000 Punkte und einer Laufzeit bis zum 3. Freitag im März verkauft.

Dafür bekamen Sie ungefähr 150 Euro pro Option. Ich habe den Tag des Verkaufs mit einem roten Pfeil markiert. Bis vor 2 Wochen war diese Option nahezu wertlos auf einen Tiefstand von 8,50 Euro abgerutscht. Das ist der Tag mit der grünen Markierung. Seit dem Verkauf der Option ist der DAX von knapp 13.000 auf 13.800 Punkte gestiegen.

Vor 2 Wochen bestand keinerlei Gefahr für diese Option, dass der deutsche Aktienindex in den letzten 4 Wochen bis zum Verfalltermin am 20. März 2020 Geld über 2000 Punkte verlieren wird. Mit der unlängst gesehenen Abwärtsbewegung aber ist diese Option nun von 10 Euro auf über 540 Euro gestiegen, aus einem vermeintlich sicheren Gewinn von 150 Euro wurde ein kräftiger Verlust, der fast viermal so hoch ist, wie die vereinnahmte Optionsprämie.

Schauen sich bitte noch mal die Grafik an. Extrem schnell stieg die Aktie bis zum heutigen Tag von 8,50 auf über 500 Euro an.

Momentan sind knapp 26.000 Optionen noch nicht zurückgekauft. Der größte Teil der Händler, die diese Optionen verkauft haben, haben nun die oben angesprochenen Verluste. Mit der Stabilität des deutschen Aktienindex über 12.000 Punkte keimt bei diesen Profis die Hoffnung, dass sie den Betrag von 150 Euro pro Option doch noch behalten dürfen, wenn der DAX in knapp zweieinhalb Wochen über 12.000 Punkte schließt. Sie müssen nur die restliche Zeit aussitzen, um aus diesem kräftigen Verlust doch noch ein Gewinn wird.

Wenn sich nun aber die Aktienmärkte wieder auf den Weg nach unten machen, bleibt der Preis der Option hoch, steigt womöglich noch stärker an. Die ganze Options Verkäufer-Mannschaft bekommt plötzlich weitere große Schweißperlen auf der Stirn.

Je näher aber der 3. Freitag im März kommt, desto schneller bewegt sich unweigerlich diese Option in den Verlust. Es muss also irgendwann entschieden werden: „Kaufe ich den Put für sehr teures Geld zurück oder verkaufe ich einen Future, um meine Verluste zu begrenzen?“ Je mehr Leute dann die Entscheidung treffen, einen Future gegen diese Option leer zu verkaufen, desto dynamischer ist der gleichzeitige Kursrutsch des deutschen Indexes auf neue Tiefs.

Eine solche Bewegung endet für gewöhnlich, wenn das Spiel vorbei ist, nämlich am 3. Freitag, dem 20. März 2020. Dann wird die Option abgerechnet, die Verluste und Gewinne werden verrechnet. Das Spiel beginnt von neuem.

Die 2. Grafik zeigt die als vertikal, blau gepunktete Linie den eben angesprochenen Verfalltag. Der grau eingefügte Pfeil zeigt die mögliche Bewegung, die ich bis zu diesem Zeitpunkt erwarte. Diese muss nicht unbedingt kommen, aber die Wahrscheinlichkeit ist hierfür momentan hoch.

Für Neueinkäufe deutsche Aktienmarkt werden wir also noch einige Tage lieber an der Seitenlinie stehen und abwarten.

Risikohinweise / Haftungsausschluss

Das könnte Sie auch interessieren: