Scheidet Großbritannien tatsächlich ohne eine vertragliche Vereinbarung am 31. Oktober 2019 aus der Europäischen Union aus, kommen stürmische Zeiten auf Investoren, Anleger und Sparer zu.

Denn an den Finanzmärkten schießt dann die Volatilität in ungeahnte Höhen. Da sind sich die Finanzexperten und Marktanalysten nahezu uneingeschränkt einig.

Sowohl der britische Aktienindex FTSE als auch das britische Pfund würden ungemein schwer belastet.

Ein harter Brexit und die folgen für die europäische Wirtschaft: Ökonomen gehen davon aus, dass Wachstumseinbußen bis zu 0,7 Prozent des Bruttoinlandsprodukts möglich sind.

Die Vermögenswerte wären nicht mehr sicher. Und das sind nicht die einzigen Auswirkungen. Gerade Anleger sollten ihre Strategie überdenken und auf den Fall eines harten Brexit entsprechend ausrichten.

Im folgenden Artikel erfahren Sie, welche für Investoren und Anleger relevante Auswirkungen zu erwarten sind und in welche Positionen respektive Finanzprodukte Sie jetzt investieren können.

Anfang 2016 - kurz vor dem Referendum über den Austritt des Vereinigten Königreiches aus der Europäischen Union (EU) - lag der Pfundkurs noch bei starken 0,755 EUR-GBP.

Mehr als drei Jahre sind seitdem vergangen. Aktuell bewegt sich der Pfundkurs zwischen rund 0,915 und 0,8948 EUR-GBP (Stand September 2019).

Investoren aus dem Euroraum erhalten daher nun bis zu rund 16 Pence mehr für jeden Euro als noch 2016. Demgegenüber hat die europäische Gemeinschaftswährung etwa 20 Prozent an Wert zugelegt und erreicht gegenwärtig ein historisch hohes Niveau.

Kommt es jetzt tatsächlich zu einem Brexit ohne Vertrag, wird eine weitere Abwertung des britischen Pfunds erwarten. Finanzexperten prognostizieren diesbezüglich einen Kursverfall bis zu 25 Prozent. Das ist aber nicht die einzige Auswirkung.

Vielmehr wird ein No-Deal-Brexit vermehrt Spekulanten auf den Plan rufen. Zudem schmälert ein schwaches Pfund die Erträge deutscher Firmen, die in Großbritannien aktiv sind.

Auch Ex- und Importe wären von einem Brexit ohne Vertrag betroffen. So würden Exporte aus Großbritannien in die Eurozone zwar begünstigt, dafür aber werden Importe teurer.

Ob Unternehmen oder Privatperson - wer einen Kredit in Pfund aufgenommen hat, profitiert wahrscheinlich von einem möglichen Brexit-Chaos. Denn sollte in diesem Fall das Pfund weiter fallen, bedeutet dies gleichzeitig, dass die Kreditsumme - in Euro gerechnet - sinkt.

Aber sollte es sich dabei nur um ein Strohfeuer im Rahmen einer turbulenten Phase handeln und das Pfund steigt anschließend wieder, wird sich der Kredit automatisch wieder verteuern.

Bei Geldanlagen käme es demgegenüber zu einem genau entgegengesetzten Effekt. Ein schwächelndes Pfund sorgt nämlich für eine Schmälerung des Wertes, während ein starkes Pfund die Kursentwicklung positiv unterstützt.

Die Finanzwerte - also Wertpapiere von Banken - sind auf jeden Fall von einem No-Deal-Brexit betroffen. Viele Kurswerte könnten hier schnell in den Keller rasen. Erschwerend kommt hinzu, dass die Banken eh Probleme durch die aktuelle Zinspolitik haben.

Marktanalysten zählen sie in einem schwachen Marktumfeld zu den Verlierern. Um im Falle eines harten Brexit die transnationalen Geldgeschäfte weiterhin zu gewährleisten bzw. sicherzustellen, haben die Europäische Zentralbank und die Wertpapieraufsicht Bafin allerdings bereits Gegenmaßnahmen entwickelt.

Zudem haben bereits viele auch in Europa tätige britische Banken neue Lizenzen beantragt, um in der EU geschäftlich weiterhin aktiv bleiben zu können. Somit wird das Geschäftsfeld auch nach der Abtrennung von der Europäischen Union ohne Vertrag nicht oder zumindest nur kaum eingeschränkt.

Der Brexit hat auch erhebliche Folgen für den Aktienmarkt. Das lässt sich bereits jetzt deutlich an den vergangenen drei Jahren absehen bzw. ablesen. Denn nach dem Ausgang des Brexit-Referendums stagniert der britische Kursindex FTSE 100 (Leitindex) mit einer Performance von noch nicht einmal ganz fünf Prozent.

Nicht viel besser ergeht es dem "kleineren Bruder" FTSE 250, der in den letzten drei Jahren ein Kursplus von gerade einmal acht Prozent generierte. Dementsprechend kühl ist dann auch die aktuelle Stimmungslage der Investoren.

Die Zahlen hören sich - alleine für sich stehend - noch nicht einmal nach einem großen Fiasko an. In was für einem Dilemma sich der Aktienmarkt aber tatsächlich befindet, wird erst richtig bei einem Vergleich mit anderen Kursindizes deutlich.

So legten zum Beispiel der französische CAC 40 und der japanische Nikkei 225 jeweils um einen Wert von fast 25 Prozent zu.

Im gleichen Zeitraum brachte es der Dow Jones sogar auf einen Kursanstieg von mehr als 40 Prozent.

An diesen allgemeinen Zahlen und Werten lässt sich leicht erkennen, dass die Mehrzahl der britischen Aktien eine eklatante Underperformance abliefert.

Dies wird nicht zuletzt auch durch das durchschnittliche Kurs-Buchwert-Verhältnis sowie das durchschnittliche Kurs-Gewinn-Verhältnis des FTSE 100 deutlich.

Letzteres liegt lediglich bei 14,4, während das KBV 1,64 beträgt. Dazu passt, dass die größeren börsenorientierten Firmen im Vereinigten Königreich keine ordentliche Dividendenrendite ausschütten können. Im Schnitt liegt die durchschnittliche Dividendenrendite bei rund 4,6 Prozent.

Es handelt sich hier um reine Durchschnittswerte. Natürlich gibt es auch unterschiedlich starke Ausschläge in beide Richtungen.

Wenn Sie sich dabei auf die nicht zyklischen Branchen konzentrieren, finden Sie im britischen Leitindex diverse Einzelaktien, die Ihnen auch gegenwärtig vergleichsweise hohe Dividendenausschüttungen garantieren.

Lohnenswert ist dabei auf jeden Fall ein Blick zu den Energieversorgungs- und Telekommunikationsunternehmen sowie zur Konsumgüterindustrie und zu Pharmaunternehmen. Erstaunlich stark präsentiert sich zum Beispiel auch die Tabakbranche.

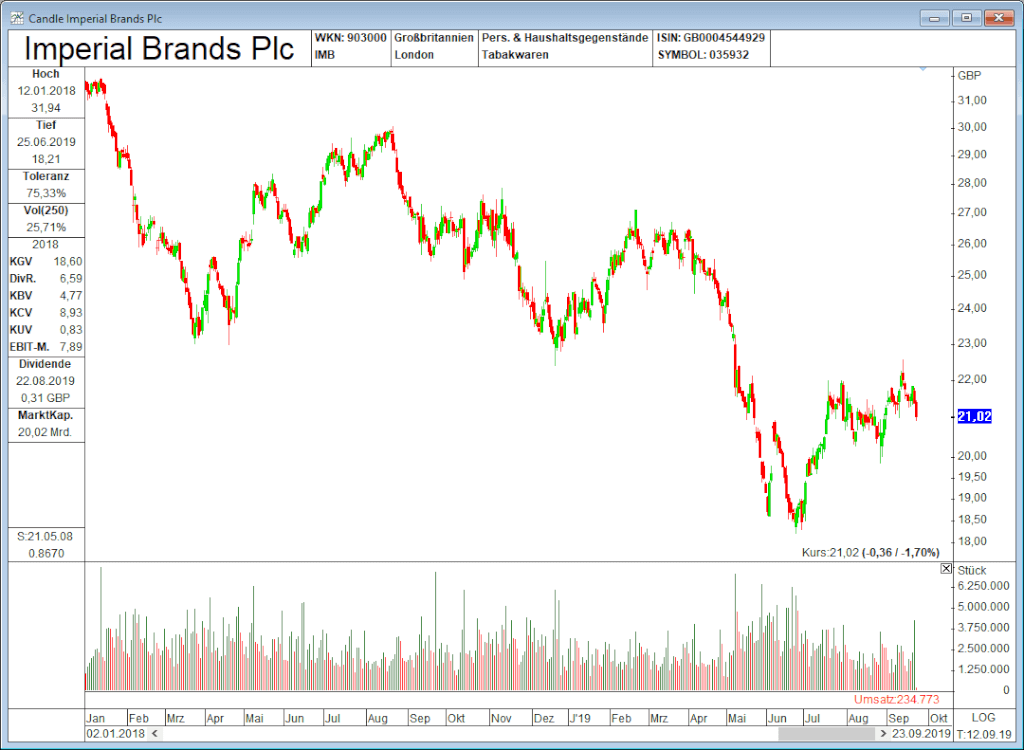

Wenn Sie Ihre Anlagestrategie auf solide Geschäftsmodelle im Verbund mit einer sicheren und hohen Ausschüttung ausgerichtet haben, sollten Sie sich näher mit den beiden britischen Tabakkonzernen Imperial Brands und BAT beschäftigen.

Beide erzielen - trotz des drohenden Brexit ohne Vertrag und trotz der heftigen regulatorischen Einschränkungen - Umsatzrenditen bis zu 45 Prozent.

Das spricht, gerade angesichts der Gegebenheiten bzw. der Situation, für eine ungemein hohe Profitabilität. Davon profitieren dann auch die Shareholder der beiden Zigarettenhersteller, die mit einer Rendite zwischen sieben und neun Prozent regelrecht verwöhnt werden.

Oder sind Sie ein Anleger, der mit der Tabakindustrie moralisch ein Problem hat? Dann kommen Sie vor allem bei Unternehmen in der Pharmabranche dennoch auf Ihre Kosten.

Beobachten sollten Sie hier insbesondere den Pharmakonzern GSK (Galxo Smith Kline), der eine Rendite von rund fünf Prozent ausschüttet.

Potenzial offenbart aber auch das Pharma-Unternehmen Astra Zeneca.

Die letzte Ausschüttung belief sich auf drei Prozent, aber die Analysten sehen das Unternehmen klar im Aufwärtstrend. Auch hier sollten zukünftig fünf Prozent und mehr an Dividende drin sein.

Immer einen Blick wert ist zudem der Touristikkonzern TUI, dessen Aktien an der Börse Frankfurt, der Börse Hannover und der Londoner Börse notieren und zum Beispiel im britischen Aktienindex FTSE 100 gelistet sind.

Das Vorjahresergebnis von knapp acht Prozent war sensationell gut, wenn Sie bedenken, dass das Unternehmen in die Rubrik der zyklischen Konsumgüter eingeordnet wird.

Wirtschaftsexperten und Analysten gegen nahezu einhellig davon aus, dass TUI auch bei der nächsten Ausschüttung mindestens dieses Dividendenniveau wieder erreicht.

Noch ein wenig höher liegt die Dividendenrendite des Erdgas- und Stromversorgungsunternehmen SSE, das seinen Hauptsitz in Schottland hat. Rund 8,4 Prozent Rendite erzielten Investoren mit ihren Anteilsscheinen. Auch das ist sicherlich ein sehr interessanter Move.

Ansehnliche Ausschüttungen können Sie auch von BP und Royal Dutch Shell erwarten. Die beiden britischen Mineralöl- und Erdgaskonzerne zahlen ihren Investoren regelmäßig eine Rendite zwischen sechs und sieben Prozent.

Das toppt im aktuellen Stadium sogar die DAX-Konzerne. Ähnlich hoch fällt die Dividendenrendite bei einer Reihe von Rofstoffgiganten, die im FTSE 100 gelistet sind, aus.

Hier sind vor allen der britisch-australische Begbaukonzern BHP Group, EVRAZ aus Russland und das schweizerische Unternehmen Glencore für Sie als Anleger äußerst interessant.

Alle drei Unternehmen bzw. Konzerne bieten eine sehr hohe Ausschüttung.

Sie dürfen dabei allerdings nicht vergessen und schon einmal gar nicht unterschätzen, wie bei der Mehrzahl der genannten Unternehmen dieses hohe Ausschüttungsniveau zustande kommt.

Denn Renditen in diesen Höhen sind trotz No-Deal-Brexit-Angst im Vereinigten Königreich möglich, da die Aktienkurse innerhalb der letzten drei Jahre stark gefallen sind.

Dies wiederum ist eben auf die Angst vor den wirtschaftlichen Folgen eines Brexit ohne Vertrag zurückzuführen. Allerdings sollten Sie hierbei berücksichtigen, dass die britischen Standardwerte aktuell vergleichsweise günstig bewertet sind.

Dies fällt insbesondere bei den großen britischen Blue-Chips mächtig ins Gewicht. Hier besteht eine Bewertungsdiskrepanz zum Beispiel zu amerikanischen Standardwerten von 30 bis 40 Prozent.

Die Unterbewertung der Aktien bzw. der Unternehmen eröffnet Value-Investoren gegenwärtig einmalige Kaufgelegenheiten. Bei dieser Anlagestrategie suchen Investoren gezielt nach Wertpapieren, die unterbewertet sind. Britische Aktien bieten sich momentan hierfür bestens an. Im Mittelpunkt steht dabei die so bezeichnete Sicherheitsmarge und der innere Wert.

Die Sicherheitsmarge dient dabei dem Kapitalerhalt des Investors und der Risikobegrenzung. Diese kommt dadurch zustande, dass ein Investor lediglich den Preis für ein Wertpapier zu bezahlen bereit ist, der seinem inneren Wert respektive einem angemessenen Wert entspricht.

Dieser Wert wird grundsätzlich mittels der Fundamentalanalyse berechnet. Demgegenüber setzt sich der Marktwert aus Angebot und Nachfrage zusammen.

Es deutet diesbezüglich vieles daraufhin, dass unterbewertete Wertpapiere aus dem britischen Markt, die über ein nachhaltiges Geschäftsmodell, ein hohes Ertragspotenzial und eine solide Bilanz verfügen, in absehbarer Zeit wieder verstärkt von internationalen Investoren nachgefragt werden.

Denn die am britischen Aktienmarkt gegebene Unterbewertung ist letztendlich auch darauf zurückzuführen, dass sich die internationalen institutionellen Anleger rundum Hedge-Fonds, Pensionskassen und Vermögensverwalter aufgrund der Unsicherheiten durch das Brexit-Wirrwarr vorübergehend aus Großbritannien verabschiedet haben.

Die momentan mitunter eminente Unterbewertung diverser Positionen lockt sie jetzt aber wieder an.

Der drohende Brexit ohne Einigung mit der EU macht natürlich auch deutsche Kunden von britischen Banken nervös. Dies ist allerdings nicht wirklich nötig.

So gibt es zum Beispiel bei Lloyds oder auch bei der Royal Bank of Scotland eine Einlagensicherung von 75.000 Pfund pro Kunde.

Diese wird auch bei einem harten Brexit bestehen bleiben. Allerdings gibt es die Möglichkeit, dass die Briten dann neue bzw. anderweitige Regeln beschließen. Aber davon ist laut Bankenexperten erst einmal nicht auszugehen.

Auch positiv: Viele britische Banken sind dem freiwilligen Einlagensicherungsfonds deutscher Banken beigetreten - und dieser sichert noch deutlich höhere Summen als 75.000 Pfund pro Kunde ab.

Ein harter Brexit wird generell eher die kleineren und mittelständischen Unternehmen an der Börse in ihrer Performance herunterziehen. Denn die in Großbritannien ansässigen Top 100-Unternehmen sind durchweg multinational aufgestellt.

Etwa 70 Prozent ihrer Umsätze erwirtschaften sie im Ausland. Dadurch sind sie nur in kleinen Teilbereichen von der Binnenwirtschaft des Vereinigten Königreichs abhängig.

Die Auswirkungen eines harten Brexit werden daher in ihrer Deutlichkeit klar limitiert. Hinzu kommt, dass gerade diese Konzerne von dem niedrigen Pfund-Sterling-Wechselkurs profitieren. Dieser befindet sich Anfang September 2019 auf einem historisch niedrigem Wechselkurs.

Wenn Sie bei einem Anbieter aus dem Vereinigten Königreich eine Finanzanlage, ein Bankkonto, eine Altersvorsorge oder etwa einen Kredit haben, gilt bei einem harten Ausstieg Großbritanniens aus der EU vor allem eins: Ruhe bewahren und keine überstürzten Verkäufe tätigen.

Denn trotz der zuerst einmal erwarteten Kursschwankungen an den Aktienmärkten und einem schwachen britischen Pfund sollten Sie geduldig auf die Situation reagieren. Eilige bzw. vorschnelle Entscheidungen bergen immer die Gefahr, dass Sie Geld verlieren. Dies zeigt allein schon die Historie.

Denn in der Vergangenheit sind Turbulenzen an den Aktien- und Finanzmärkten schon immer heftig gestartet, dann aber auch irgendwann wieder abgeflaut. Allerdings bedeutet dies in der Zeitrechnung von Anlegern, dass es auch Jahre dauern kann, bis wieder eine Art Normalzustand eintritt.

Für das schnelle Trading im Rahmen kurzfristiger Strategien ist dies natürlich fatal. Dieses Feld sollten Sie daher den absoluten Börsenprofis unterlassen, da das Risiko durch die Marktturbulenzen weitaus höher als in anderen Zeiten ist. Trendänderungen lassen sich in einem Feld der Unsicherheit kaum vorhersagen.

Wenn Sie eine langfristige Strategie fahren, sollten Sie diese auch erst einmal weiter verfolgen, ohne Ihr Portfolio von links nach rechts zu drehen.

Wer stattdessen übereilt Aktien, Investmentfonds oder auch anderweitige Wertpapiere übereilt veräußert oder auch neu hinzukauft, geht quasi All-In und besitzt eine 50:50-Chance, dass er die richtige Entscheidung getroffen hat.

Und diese Entscheidung wird eigentlich erst in ein paar Jahren überprüfbar, da es sich um eine langfristige Geldanlagestrategie handelt.

Hinzu kommt, dass Sie - unabhängig davon, ob es sich später um die richtige oder die falsche Entscheidung handelt - auf jeden Fall für Ihre Transaktionen erneut Gebühren bezahlen müssen.

Das könnte Sie auch interessieren:

Deutschland